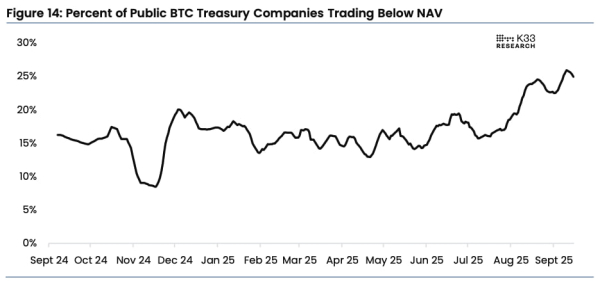

По данным аналитиков, четверть компаний, держащих BTC на балансе, торгуется на бирже с капитализацией ниже стоимости их BTC-запасов. Это сигнал о том, что «биткоин-трежери-бум» теряет силу, а возможности корпоративных игроков для новых покупок сокращаются.

Рейтинг лучших трейдеров по мнению посетителей сайта

смотреть рейтинг

“Закрыли минимальную сделку в +40%…”

“Сейчас работаем в плюс, +1300$ в месяц..”

“Получается стабильно выводить по 500-600$” Когда акции стоят меньше активов

Процент публичных компаний, управляющих BTC-казначейством, торгующихся ниже NAV

Если компания торгуется с мультипликатором mNAV (отношение рыночной капитализации к стоимости BTC на балансе) ниже 1, выпуск новых акций становится убыточным. По словам главы исследований K33 Ветле Лунде, в этом случае инвесторы фактически отдают больше контроля над компанией, чем получают в виде новых биткоинов.

Самое резкое падение произошло у NAKA (структура KindlyMD и Nakamoto Holdings), потерявшей 96% стоимости с пика. Ее mNAV обвалился с 75 до 0,7. В числе других игроков с коэффициентом ниже 1 оказались Twenty One, Semler Scientific и The Smarter Web Company.

В целом средний mNAV по сектору сейчас составляет 2,8 против 3,76 в апреле. При этом крупные компании все еще торгуются с премией, а вот мелкие все чаще уходят «под воду».

Снижение покупок биткоина

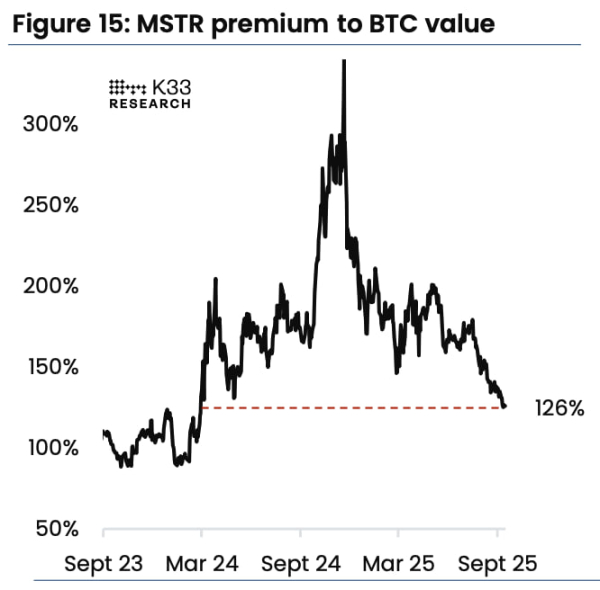

Премия MSTR к стоимости BTC

Лидером сегмента остается MicroStrategy Майкла Сейлора. Но и ее премия снизилась до 1,26 — минимального уровня с марта прошлого года. Это ограничивает способность компании использовать акции для новых закупок BTC.

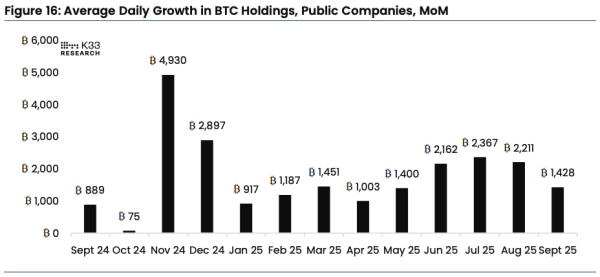

D сентябре компании с трежери-портфелем покупали в среднем 1428 BTC в день — минимум с мая. Лунде отметил, что сокращение закупок может снизить давление на предложение биткоина, так как именно такие игроки были одними из главных «поглотителей» новых монет в прошлом году.

Почему премии исчезают

Средний ежедневный рост запасов BTC, публичные компании, месячная динамика.

Аналитик подчеркивает, что для компаний, которые выступают лишь как «накопители BTC», торговля с премией не выглядит рациональной. Дополнительные расходы — комиссии, бонусы инсайдерам, сложные структуры капитала делают справедливую оценку ближе к чистой стоимости баланса. Исключение возможно только тогда, когда биткоин-запасы усиливают бизнес в других направлениях.

Рынок ищет новые драйверы

Сейчас совокупные резервы публичных компаний превысили 1 млн BTC. Но роль корпоративных покупателей снижается. K33 считает, что спрос будет смещаться к розничным инвесторам и ETF, а не к компаниям с биткоином на балансе.

CME показывает устойчивость

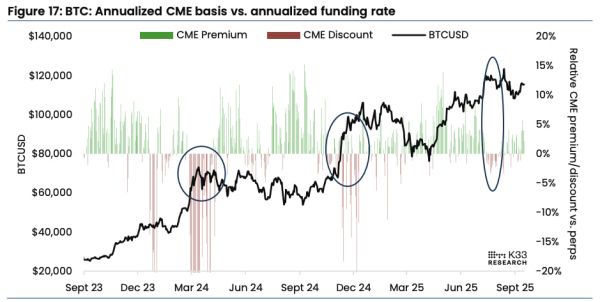

Динамика премий и дисконтов CME по биткоин-фьючерсам относительно фьючерсов. Зеленые зоны отражают премию CME, красные — дисконт; черная линия показывает цену BTC.

На фоне ослабления корпоративного спроса CME-фьючерсы на биткоин снова торгуются с небольшой премией к офшорным фьючерсам. Ранее скидки на CME совпадали с локальными пиками рынка, а премии офшорных деривативов часто указывали на перегрев. Текущая ситуация выглядит более сбалансированной, отражая стабильность институциональных потоков.

Однако риски сохраняются: ставки фандинга остаются выше среднего за год (почти 6% против 5,4%), а открытый интерес по перпетуалам значительно выше уровней августа. Это указывает на сохраняющийся «лонговый перекос» и возможность резкого обвала при закрытии перегруженных позиций.

Читать далее: Circle расширяет использование USDC благодаря партнёрству с Hyperliquid

Источник: coinspot.io

Последние новости майнинга криптовалют Будьте в курсе происходящих событий майнинга.

Последние новости майнинга криптовалют Будьте в курсе происходящих событий майнинга.